Метод DIBS - один из самых верных "неизвестных" методов, доступных для торговли на Форексе. Прибыльные стратегии форекс - это редкость, но тем не менее - они встречаются. Эту стратегию разработал профессиональный американский трейдер Питер Краунс. Он 8 лет работал в «яме» Нью-Йоркской биржи, затем 9 лет на той же бирже из офиса, после чего перешёл на Форекс. В 2008 году Питер появился на крупнейшем американском форуме, где привлёк особое внимание тем, что раскрыл некоторые секреты биржевой торговли.

Суть его метода:

- Будьте готовы покупать, если рынок выше открытия дня.

- Будьте готовы продавать, если рынок ниже открытия дня.

Фактически это означает, что вы никогда не продаёте, если цена выше закрытия вчерашнего дня и не покупаете, если цена ниже закрытия. Дело в том, что рынок большую часть времени движется в каком-то направлении, а развороты случается гораздо реже. Если следовать этим правилам, то небольшие потери на разворотах компенсируются большой прибылью в трендах.

Питер Краунс придумал очень простую технику для применения этих правил. Daily IBar Setup ( DIBS ) – так он назвал свою стратегию. Для рассчёта начала дня применяется время 6:00 GMT. Стратегия работает на всех таймфреймах. Следует также принимать во внимание недельные и месячные графики. Сам Питер Краунс торгует на Н1, но он говорит, что стратегия не заслуживает внимания, если она работает только на одном таймфрейме. Торговля на таймфреймах М30 и М15 даёт больше возможностей для входа, хотя и меньшие объёмы прибыли. Таймфрейм Н4 больше подходит для среднесрочной торговли.

Что такое Inside Bar(внутренний бар или свеча)?

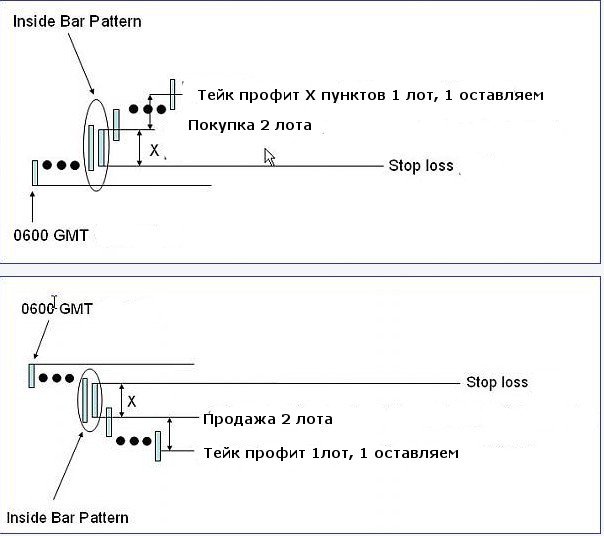

Бар с верхним уровнем, который ниже, чем предыдущий верх и нижний уровень, который выше, чем предыдущий низ бара. Более строгое определение для торговли по методу DIBS- то, что IB не может превысить границы предыдущего бара. Это означает, что вершина и/или основание могут быть равны предыдущему бару. Остаётся только ждать появления этого бара и открывать позицию объёмом в 2 условных лота. Тейк профит и стоп лосс устанавливаются на величину размера инсайд бара. По достижении профита 1 лот закрывается, а на второй ставится трейлинг стоп.

Наилучшее время для торговли – первые 6-9 часов операционного времени. Это зависит и от торгуемой пары. Например, для японской йены лучшее время – от 00:00 GMT. Автор применяет стратегию для основных пар - USD/JPY, USD/CHF, EUR/USD, GBP/USD. Но она может работать на любой паре. Нужно только анализировать величину спреда по отношению к размеру внутреннего бара.

Пример удачного входа в покупку. Учитывается полный размер свечи или бара.

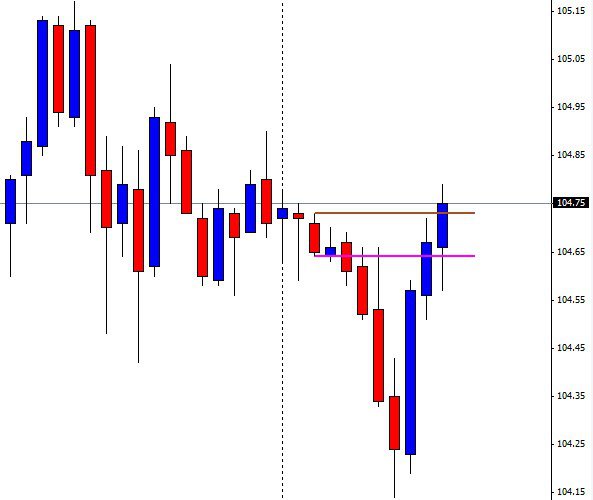

Пример сделки на продажу. При величине внутреннего бара около 10 пунктов, цена прошла 50 пунктов. Для дополнительной фильтрации сигналов можно использовать различные индикаторы. В данном случае применяются уровни максимумов и минимумов дня и триггер MACD.