En economía financiera, existe un acalorado debate entre los académicos sobre si es posible generar un exceso de rentabilidad por encima de la rentabilidad media del mercado. Porque, si un grupo de traders o inversores puede superar el mercado general, ese mercado no podría describirse como eficiente.

Ahí es donde entra en juego la Hipótesis del Mercado Eficiente. ¿Realmente puede uno superar al mercado de manera consistente o los mercados son completamente eficientes para reaccionar a todas las noticias e información disponibles? Descubrámoslo en la siguiente sección.

¿Qué es la hipótesis del mercado eficiente?

La Hipótesis del Mercado Eficiente, también conocida como la teoría del mercado eficiente, es una hipótesis de la economía financiera que establece que los precios de los instrumentos financieros reflejan toda la información disponible pública y no pública y que, por lo tanto, es imposible generar un exceso de rendimiento ajustado al riesgo en los mercados. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Según la EMH ( Efficient Market Hypothesis, por sus siglas en inglés), no vale la pena tratar de vencer al mercado en general, y es mejor que los inversores inviertan en un fondo indexado o ETFs que intentar superar al mercado. La idea de que no tiene mucho sentido predecir los rendimientos del mercado financiero se remonta a principios del siglo XX. Más recientemente, el economista estadounidense Eugene Fama a menudo se asocia estrechamente con la hipótesis del mercado eficiente debido a su trabajo seminal de 1970, "Efficient Capital Markets". (¿Cómo los Big Boys manipulan el mercado y te hacen saltar todos los stop losses?)

¿Qué son los Mercados Eficientes?

De acuerdo con la Teoría del Mercado Eficiente, los instrumentos financieros siempre se negocian a su valor razonable en las bolsas. Dado que los precios de las acciones, las divisas, las materias primas y otras clases de activos reflejan toda la información disponible, es imposible que los inversores compren valores infravalorados y vendan los sobrevalorados. La teoría establece que no vale la pena tratar de superar el mercado en general, incluso a través de una selección de acciones experta o varias estrategias de trading. (Guía completa de estrategias de asignación de activos de ETFs)

Los defensores de la teoría del mercado EMH suelen descartar el hecho de que muchos inversores y traders generen constantemente rendimientos excesivos en el mercado. Esos buenos desempeños a menudo se atribuyen a la suerte, ya que siempre habrá alguien que supere al mercado y alguien que tenga un rendimiento inferior al mercado (en una muestra grande de participantes del mercado). (Guía para operar el futuro del Euro FX)

En este sentido, los mercados eficientes son mercados en los que es imposible ganarle al mercado, ya que toda la información ya está descontada por el precio, incluida la información privilegiada que no está disponible públicamente. Por lo tanto, los inversores que deseen generar rendimientos superiores al mercado deben invertir en valores que conllevan mayores riesgos, ya que esta es la única forma de obtener mayores rendimientos. (Evaluación de diferentes estrategias de sincronización del mercado)

Crítica a la Hipótesis del Mercado Eficiente

Los críticos de la hipótesis del mercado eficiente, incluidos inversores famosos como Warren Buffet y George Soros, han cuestionado la teoría del mercado EMH. En su presentación de 1984, Warren Buffet dijo que la preponderancia de inversores de valor que repetidamente han generado rendimientos excesivos en el mercado refuta la afirmación de que la suerte es la razón detrás de eso. (¿Cuál es el rol del volumen en el trading en Forex?)

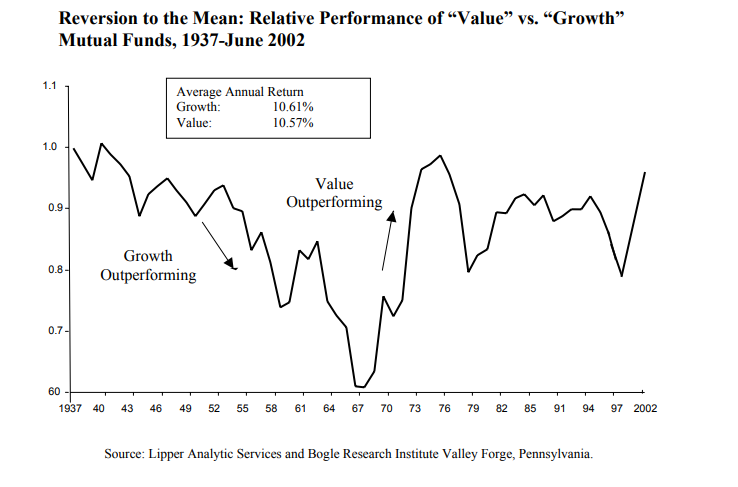

Aquí hay un gráfico del rendimiento de las acciones de valor frente a las acciones de crecimiento. Una cartera de acciones de valor superó claramente a una cartera de acciones de crecimiento durante el período 1967-1977, y nuevamente a principios de la década de 2000.

Otro inversor que duplicó con creces los rendimientos promedio del mercado durante décadas, Peter Lynch, argumentó que la teoría EMH es contradictoria con la teoría de los precios del paseo aleatorio. Para recordar, la teoría del paseo aleatorio establece que los precios del mercado se mueven al azar y sin un patrón predecible, lo que hace imposible predecir los movimientos de precios futuros. Aunque ambas teorías de mercado suelen enseñarse de la mano en las escuelas de trading, la teoría EMH propone que los precios son racionales y se basan en toda la información disponible, lo que significa que no son aleatorios. (Todo lo que necesita saber sobre el índice S&P 500 para ganar dinero con él)

El economista australiano John Quiggin ha afirmado que Bitcoin es un buen ejemplo contra la teoría EMH. Según Quiggin, el precio vertiginoso de Bitcoin no está respaldado por un valor subyacente de la criptomoneda, lo que hace que la tendencia alcista sea básicamente una burbuja. Pero, la hipótesis del mercado eficiente dice que no debería haber burbujas de mercado ya que los precios son racionales. (Comparando las mejores plataformas de trading)

Teoría del paseo aleatorio

La Teoría del Paseo Aleatorio y la Hipótesis del Mercado Eficiente a menudo se citan juntas cuando se habla de la eficiencia de los mercados. La Teoría del Paseo Aleatorio afirma que la información histórica de precios no se puede utilizar para predecir futuros movimientos de precios, ya que todos los precios tienen la misma distribución y son independientes entre sí. En otras palabras, los precios de ayer no pueden afectar de ninguna manera los precios de hoy, y los precios de hoy no pueden afectar de ninguna manera los precios del mañana. (¿Qué son los ciclos de mercado y cómo podemos ganar dinero con ellos?)

La teoría del paseo aleatorio sugiere que, dado que todos los precios son aleatorios e impredecibles, los participantes del mercado no pueden usar ningún método para anticipar los precios futuros y obtener ganancias. Según la teoría, el análisis técnico no puede ser rentable ya que las tendencias no se pueden predecir de manera consistente. Del mismo modo, el análisis fundamental tampoco ayuda, ya que la calidad de la información suele ser deficiente y mal interpretada. (Definición y aplicación del oscilador McClellan)

El nombre de la teoría fue acuñado en 1973 por Burton Malkiel y ha enfrentado muchas críticas desde entonces. Los críticos sostienen que los mercados a menudo operan con tendencias fuertes y duraderas y que los traders e inversores pueden aprovechar esas tendencias eligiendo puntos de entrada y salida precisos.

El Wall Street Journal puso a prueba la teoría en su popular concurso de dardos WSJ. En la prueba, los periodistas de WSJ lanzaron dardos para seleccionar un grupo de acciones y compararon los resultados con el desempeño de gestores de dinero profesionales. El resultado: después de más de 140 concursos, los gerentes profesionales ganaron 87 veces y los lanzadores de dardos 55 veces. (¿Cómo diseñar tu propio sistema de trading en Forex paso a paso?)

Malkiel respondió a los resultados de la prueba explicando que las acciones elegidas por los gestores profesionales recibieron la atención del público, lo que luego hizo subir sus precios. Sin embargo, si los mercados fueran realmente aleatorios y eficientes, esos expertos no podrían vencer en absoluto a un grupo de acciones seleccionado al azar. La Teoría del Paseo Aleatorio generalmente se asocia con la forma débil de la Hipótesis del Mercado Eficiente, que se discutirá más adelante en este artículo. (Combinando indicadores técnicos para mejorar los resultados)

¿Pueden los mercados ser ineficientes?

A pesar del uso generalizado de la teoría EMH entre los académicos, la mayoría de los mercados exhiben un cierto grado de ineficiencia. Los participantes del mercado, incluidos traders, inversores, fondos de cobertura y bancos, rara vez tienen acceso a la misma información y no actúan de inmediato. Esto crea un retraso en los mercados durante el cual es posible generar rendimientos de mercado excesivos, descartando la premisa de la teoría EMH de que los mercados son eficientes. (Cómo ganar dinero en Forex utilizando la famosa estrategia de divergencia del RSI)

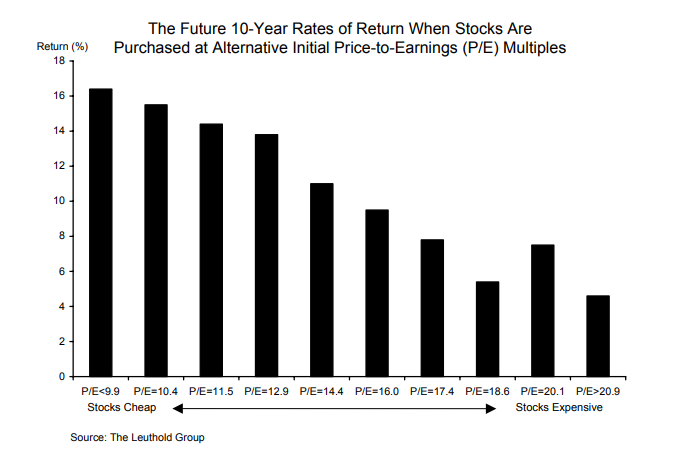

El siguiente gráfico muestra cómo las acciones que se consideran baratas según las relaciones P/E han superado a las acciones que se consideran caras durante un período de 10 años.

Imagine una situación en la que los participantes del mercado creen que el valor del oro podría aumentar un 10% durante el próximo mes. El precio no se disparará inmediatamente a su objetivo por varias razones, incluidas las emociones humanas, las actividades de obtención de ganancias, las asimetrías de información, etc. Surgirían oportunidades de arbitraje que ayudarían a que el precio subiera, pero en un mercado eficiente, esas oportunidades de arbitraje se explotarían de inmediato. (Los patrones mágicos Bullish & Bearish Harami)

Hay muchas razones por las que la mayoría de los mercados financieros no son completamente eficientes. Aquí están los principales seguidos de ejemplos de hipótesis de mercado eficiente:

- Baja liquidez:Cuanto menor es la liquidez en un mercado, menor es su eficiencia. La liquidez se refiere al número de compradores y vendedores en un mercado que están dispuestos a comprar o vender a casi cualquier nivel de precios. Los mercados altamente líquidos, como Forex, generalmente se consideran muy eficientes. Los precios reaccionan muy rápido a la nueva información y los pares de divisas restablecen rápidamente el equilibrio, incluso después de noticias inesperadas del mercado. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

Sin embargo, el mercado Forex todavía no es completamente eficiente ya que todavía existen oportunidades de arbitraje y configuraciones de trading altamente rentables en este mercado. Además, incluso el mercado Forex tiene algunos pares que son menos líquidos que otros, como el NZD/CAD, por ejemplo.

Un ejemplo de un mercado sin liquidez sería una acción de centavo o monedas exóticas que no tienen muchos compradores o vendedores. Esos mercados se consideran muy ineficientes, ya que las noticias nuevas se descuentan lentamente en el precio y los costos de transacción son bastante altos.

- Costos de transacción: Hablando de costos de transacción, esos costos traen ineficiencia a un mercado. Como regla general, cuanto más altos sean los costos de transacción para abrir una operación, menos eficiente será ese mercado. Piénselo de esta manera: los costos de transacción deben tenerse en cuenta al participar en un mercado, como al cambiar dólares estadounidenses por euros para su próximo viaje de vacaciones, o al invertir en dólares australianos para obtener ganancias de operaciones de carry-trade. (El secreto que revela el patrón de velas Doji)

Los costos de transacción pueden hacer que algunos participantes del mercado se muestren reacios a actuar de inmediato ante nuevas noticias, lo que hace que la absorción de nueva información sea más lenta que en un mercado altamente eficiente.

Emociones humanas:La siguiente razón por la que los mercados son ineficientes son las emociones humanas y los patrones de comportamiento. De acuerdo con la hipótesis del mercado eficiente, las noticias y la información se descuentan inmediatamente en el precio, lo que hace imposible operar y obtener rendimientos excesivos sobre ellos. (¿Cómo utilizar el indicador Money Flow Index?)

Sin embargo, la evidencia empírica muestra una y otra vez que este rara vez es el caso. Dado que la mayoría de los participantes del mercado siguen siendo humanos, debemos tener en cuenta que los comerciantes humanos tienen que lidiar con una variedad de emociones, como el miedo y la codicia. Los patrones de comportamiento que surgen de esas emociones forman un retraso entre el momento en que la noticia llega al mercado y el período en que se descuenta por completo en el precio. (Comparación de las diferentes tecnologías Blockchain ¿Cuál es la mejor?)

Imagine una situación en la que Alemania informa sus nuevos números mensuales de PMI (Índice de Gerente de Compras). Un número que sale mejor de lo esperado debería tener un impacto positivo en el euro, y un informe que no cumple con las expectativas del mercado debería tener un impacto negativo en la moneda.

Digamos que la cifra fue mejor de lo esperado y el euro se dispara frente al dólar estadounidense. Sin embargo, a medida que un número creciente de participantes del mercado comiencen a actuar sobre el informe y reposicionen sus carteras, el euro puede seguir cotizando al alza durante horas o incluso días. Las emociones humanas pueden exagerar aún más el movimiento, debido al miedo a perderse la oprtunidad y a la codicia. (¿Cuál es el mejor oscilador técnico de Forex?)

- Asimetrías de información: Por último, pero no menos importante, las noticias y la información no son igualmente accesibles para todos los participantes del mercado, todo el tiempo. A los traders e inversores les lleva tiempo digerir nueva información, lo que genera un retraso en la reacción del precio. Según la teoría de EMH, no debería haber demoras, ya que todos los participantes tienen igual acceso a todas las noticias importantes del mercado. Sin embargo, en la práctica, ese simplemente no es el caso. La información no pública y el uso de información privilegiada también se suman a las ineficiencias en los mercados. (Litecoin: Predicción de precio a largo plazo para 2025)

Del mismo modo, supongamos que surge la noticia de que la Fed puede aumentar las tasas de interés antes de lo anticipado. Un pequeño grupo de traders e inversores puede ser el primero en recibir la noticia y actuar en consecuencia, seguido por los suscriptores de Bloomberg y, finalmente, los traders minoristas que recibieron la noticia en su cuenta de Twitter. Esta asimetría de la información no permite que el precio descuente inmediatamente la nueva información, y pueden pasar horas hasta que los mercados valoren la noticia por completo. (Guía completa para invertir en Bitcoin Cash)

¿Son posibles los rendimientos excesivos con el trading y la inversión?

Muchos traders e inversores han podido superar constantemente el rendimiento promedio del mercado. Berkshire Hathaway de Warren Buffet ha tenido una rentabilidad anual media del 20% frente al 10,2% del S&P 500 desde 1965.

Aunque hubo años en los que el S&P 500 superó a Berkshire Hathaway, es importante tener en cuenta que una buena estrategia a largo plazo no tiene que vencer al mercado todos los años. La estrategia de inversión de Warren Buffet es invertir en valor, comprar acciones infravaloradas y mantenerlas durante el mayor tiempo posible.

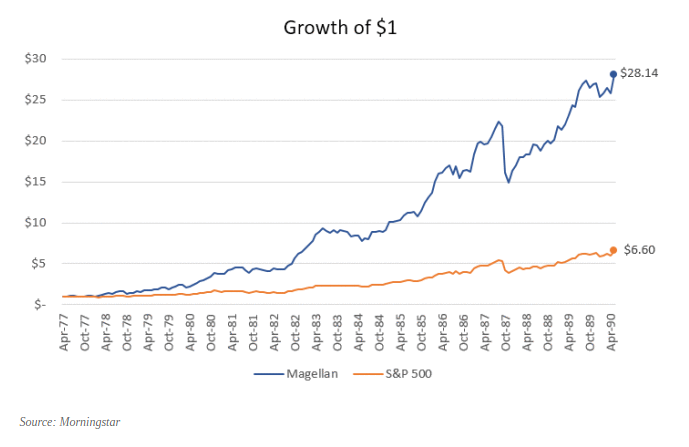

Otro inversor famoso, Peter Lynch y su Magellan Fund, promediaron alrededor del 30% de rendimiento anual entre 1977 y 1990, lo que lo convirtió en el fondo mutuo de mejor rendimiento del mundo. Peter Lynch creía que los inversores individuales más pequeños tenían una ventaja sustancial sobre las grandes instituciones porque las empresas más grandes no podían invertir en empresas más pequeñas por varias razones. (10 estrategias de day trading para principiantes)

Por ejemplo, su tamaño comercial sería inadecuado para el volumen comercial diario promedio de acciones de pequeña capitalización, y los estrictos procedimientos de riesgo no les permitirían comprar empresas con una capitalización de mercado por debajo de cierto umbral.

Esas razones por sí solas van en contra de la teoría del mercado EMH, ya que las grandes instituciones no pueden actuar sobre toda la información disponible debido a una serie de restricciones.

Este gráfico muestra el rendimiento de 1$ invertido en el Magellan Fund desde 1977 hasta 1990 en comparación con el rendimiento del S&P 500.

De acuerdo con la teoría de mercado de EMH, cualquier inversor que genere rendimientos por encima del rendimiento promedio del mercado es simplemente "afortunado". Es por eso que el economista Phillip Pilkington ha argumentado que la Hipótesis del Mercado Eficiente es en realidad una tautología o una construcción pseudocientífica porque los defensores de la EMH aíslan la teoría de la falsificación al describir a los inversores que son consistentemente rentables como "afortunados". (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Modificaciones a la Teoría del Mercado EMH

La forma original de la teoría EMH que dice que el mercado descuenta inmediatamente toda la información disponible, lo que hace imposible que los traders e inversores superen el rendimiento promedio del mercado, a veces es difícil de digerir. La evidencia empírica mostró que los traders e inversores pueden superar al mercado durante un período de tiempo significativo. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

Es por eso que existen modificaciones de la teoría EMH para reflejar la naturaleza real y práctica de los mercados.

Estas son las principales formas de EMH:

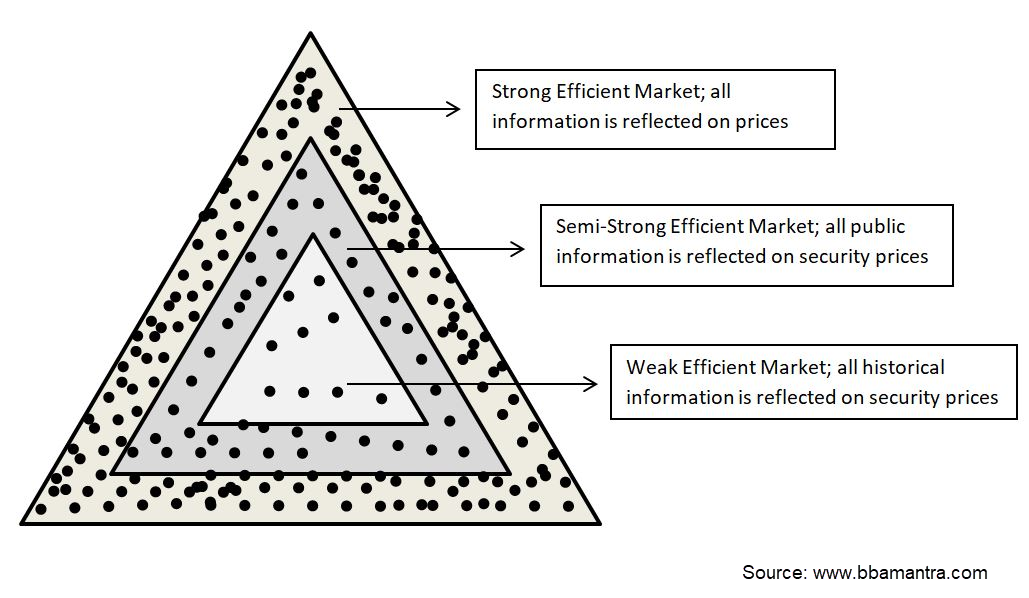

- Fuerte eficiencia: La forma fuerte de EMH afirma que toda la información disponible se refleja inmediatamente en el precio de un instrumento financiero. Ni siquiera aquellos con información privilegiada pueden usarla para ganar ventaja y obtener mejores resultados de inversión. Esta es la forma estándar de EMH.

-Eficiencia semifuerte: La forma semifuerte de EMH afirma que los precios actuales reflejan no solo la información histórica de precios, sino también toda la información disponible públicamente de un instrumento financiero. Esto significa que cualquier tipo de análisis fundamental o técnico no podrá generar rendimientos descomunales, incluido el análisis de balances, declaraciones de ingresos, informes de ganancias y patrones de gráficos. Solo aquellos con información privilegiada (traders e inversores con información privilegiada) que tienen acceso a datos no disponibles públicamente pueden aprovechar esa información. (17 Consejos para ser rentable en Forex)

- Eficiencia débil: La forma débil de EMH afirma que solo los precios históricos se reflejan completamente en el precio de mercado actual. Esto significa que los traders no pueden generar rendimientos superiores al promedio utilizando herramientas de análisis técnico, como líneas de tendencia, niveles de soporte y resistencia y rupturas.

Sin embargo, el análisis fundamental podría utilizarse para generar rendimientos de mercado excesivos, ya que no toda la información disponible se descuenta inmediatamente por el precio. Es esta forma de la teoría EMH la que a menudo se asocia con la "hipótesis del paseo aleatorio".

Resumen

La hipótesis de la eficiencia es una teoría popular que establece que toda la información disponible públicamente y no públicamente se refleja inmediatamente en el precio y el mercado la descuenta, lo que hace que sea inútil que los participantes del mercado apunten a rendimientos de mercado excesivos. Por lo tanto, cualquier tipo de análisis fundamental o técnico no podrá generar rendimientos superiores al rendimiento promedio del mercado. (Los 3 peores momentos para operar)

Los críticos de la teoría sostienen que hay muchos participantes del mercado que han sido capaces de generar altos rendimientos de forma constante durante un largo período de tiempo, como Berkshire Hathaway de Warren Buffet, Magellan Fund de Peter Lynch, Renaissance Technologies de Jim Simon y Quantum Fund de George Soros. Además de esos inversores famosos, una gran cantidad de traders e inversores individuales también han podido alcanzar una rentabilidad constante en los mercados. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

Los defensores de la hipótesis del mercado de capital eficiente suelen responder que la principal razón por la que un grupo de inversores supera al mercado medio es la suerte. Sin embargo, describir el exceso de rendimiento del mercado generado durante un período de décadas simplemente como suerte no da crédito cuando es necesario.

Para aplicar la teoría de la hipótesis del mercado eficiente al mundo práctico de la inversión y el trading, los académicos han realizado ciertas modificaciones a la teoría original de la eficiencia del mercado. Además de la forma fuerte de EMH, existe una forma semifuerte que afirma que todos los precios históricos y la información pública ya están descontados en el precio, pero no la información privilegiada no pública. Y existe la forma débil de la teoría EMH que establece que solo los precios históricos tienen un precio completo, pero no las nuevas piezas de información. (¿Cómo gestionar el miedo y la codicia en los mercados?)