El indicador de índice de flujo de dinero o Money Flow Index es un indicador de trading popular que es bastante útil para predecir los puntos de inflexión del mercado. Tiene muchas características similares a otros osciladores basados en el impulso, pero es único en el sentido de que incorpora un componente de volumen en su cálculo. Dedicaremos este artículo a discutir todos los aspectos del indicador de flujo de dinero y presentaremos algunas ideas para operar de manera efectiva con él en el mercado. (Algo fundamental para operar con éxito en Forex es la elección de un buen bróker, si es la primera vez que va a elegir a un bróker y no sabe cómo hacerlo, le recomendamos que lea nuestro artículo ¿Cómo elegir a un bróker?)

Indicador de índice de flujo de dinero - Money Flow Index (MFI)

El indicador de índice de flujo de dinero, comúnmente denominado oscilador de IMF o más conocido en inglés por Money Flow Index (MFI), se utiliza para ayudar a medir la presión de compra y venta dentro de un instrumento financiero. Como ocurre con muchos otros osciladores de impulso, el MFI oscila entre los valores de 0 y 100. Sin embargo, a diferencia de muchos otros osciladores de impulso tradicionales, el oscilador MFI tiene en cuenta tanto el volumen como el precio. Debido a esto, el indicador MFI puede verse como un indicador de índice de fuerza relativa ponderado por volumen. (Conozca cómo abrir su propia sociedad o agencia de valores Forex en España)

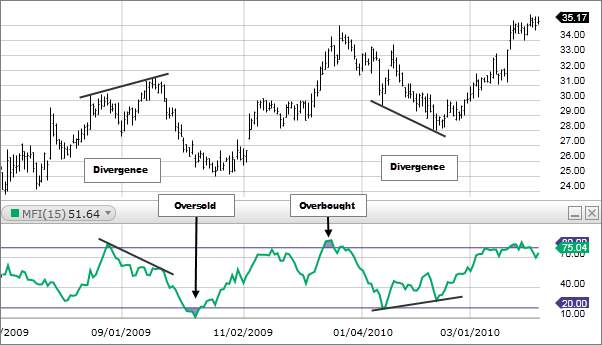

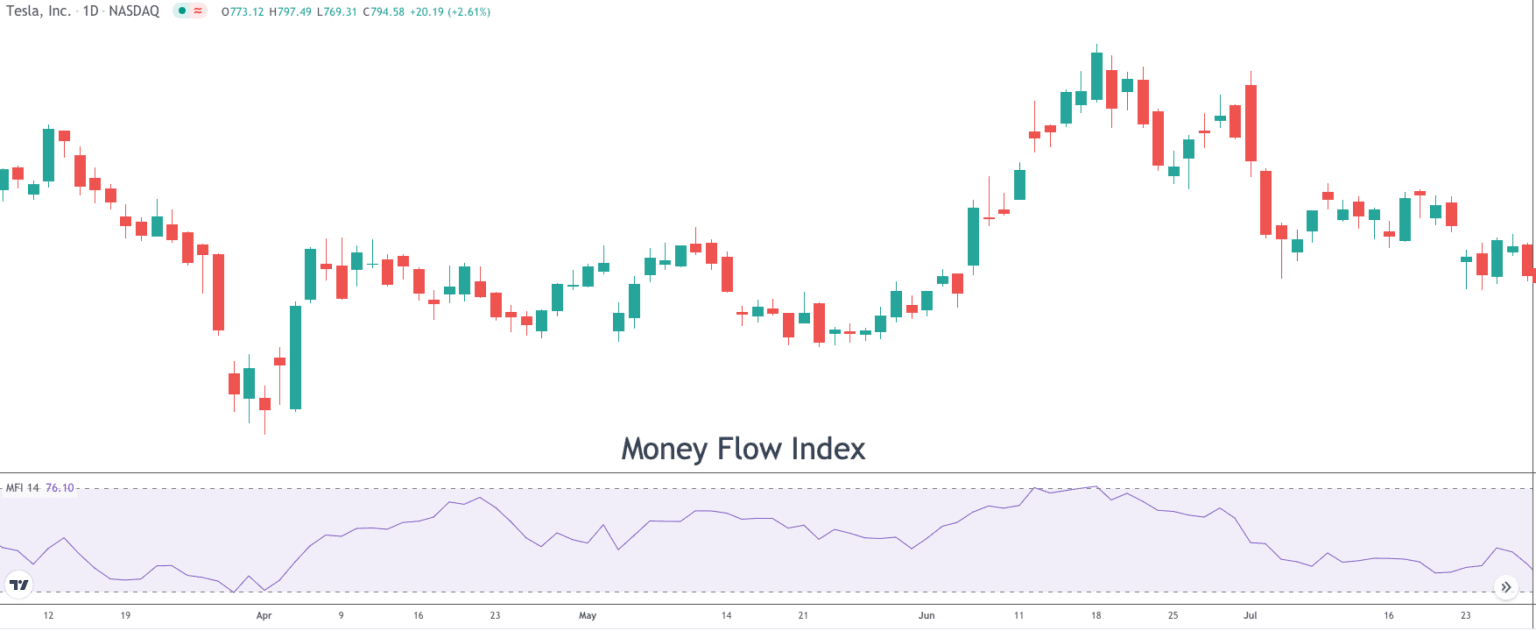

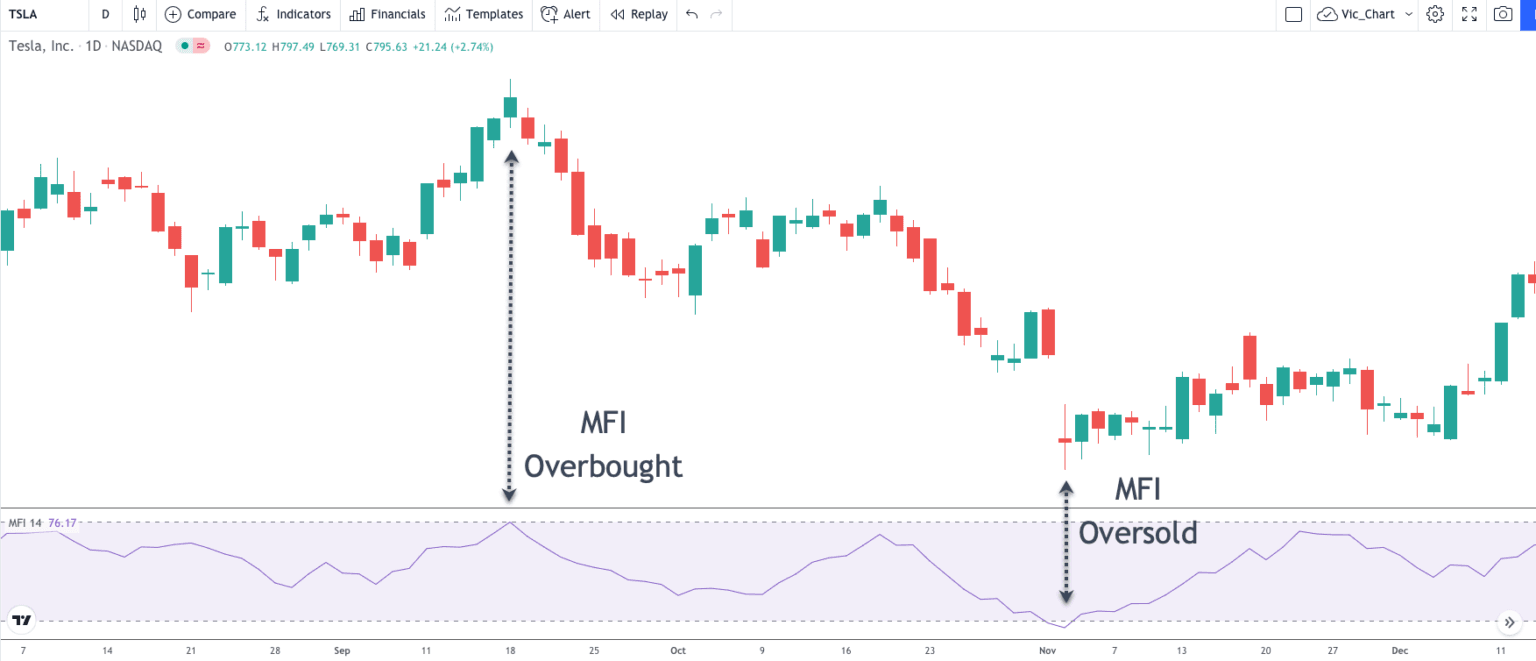

Este indicador proporciona muchos de los mismos tipos de señales comerciales que son el elemento básico de la mayoría de los otros osciladores técnicos. Esto incluye proporcionar señales de sobrecompra y sobreventa, así como señales regulares de divergencia alcista y bajista. Generalmente, para la señal de negociación de sobrecompra, la lectura de la IMF debería alcanzar un nivel por encima de 80, y para una señal de negociación de sobreventa, la lectura de la IMF debería alcanzar un nivel por debajo de 20. (17 Consejos para ser rentable en Forex)

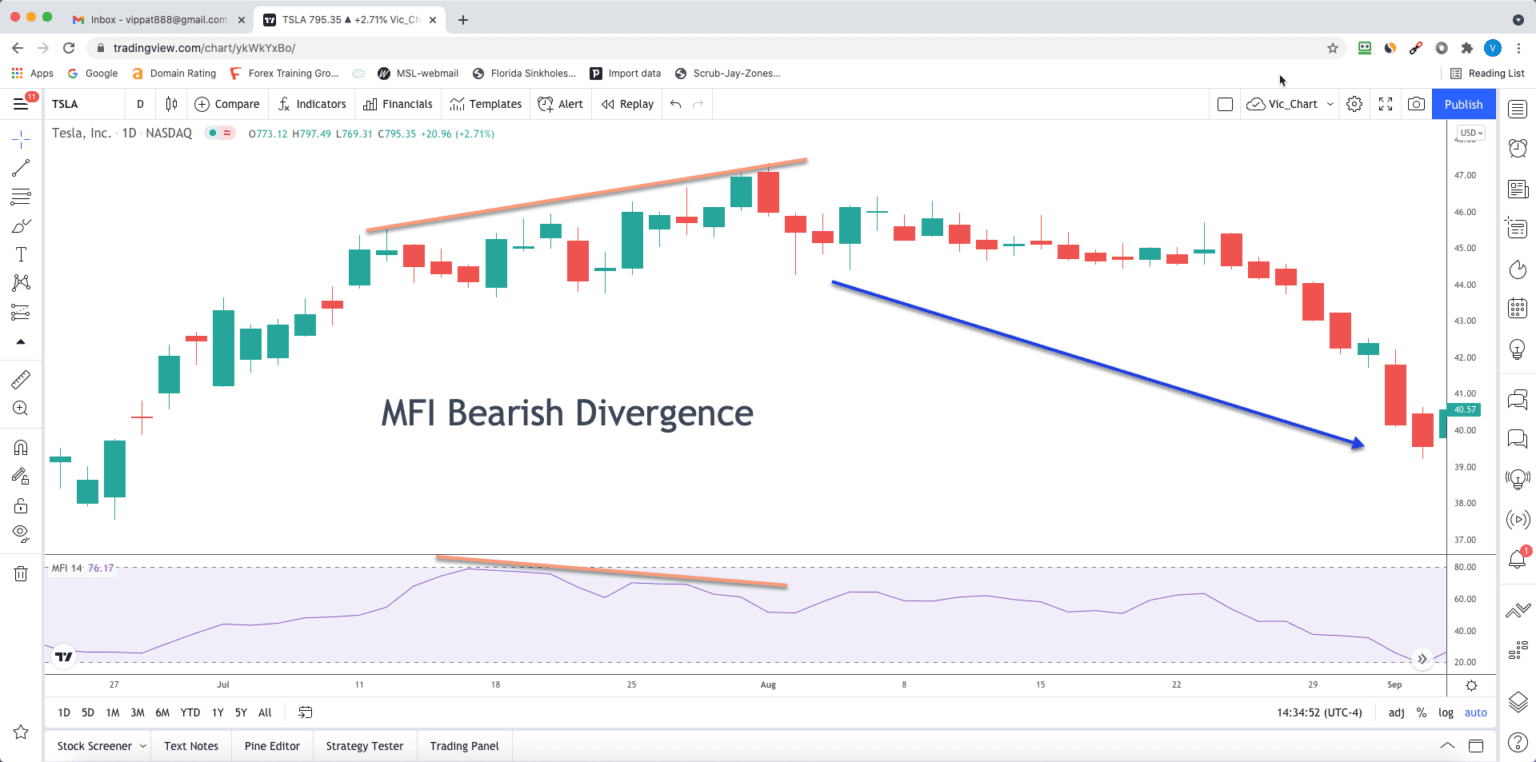

En cuanto a las señales de divergencia de las IMF, se produciría una divergencia alcista cuando el precio bajara a mínimos más bajos, mientras que el indicador de IMF registraría mínimos más altos. Y de manera similar, se produciría una divergencia bajista cuando el precio está alcanzando máximos más altos, mientras que el indicador MFI está alcanzando máximos más bajos.

El indicador del índice de flujo de dinero se utiliza generalmente como señal de reversión. Es decir, los operadores buscarán ver la finalización de una tendencia alcista cuando el indicador MFI alcance un nivel de sobrecompra o cuando se produzca una señal de divergencia bajista. De manera similar, los operadores buscarán ver una finalización de una tendencia bajista cuando el indicador MFI alcance un nivel de sobreventa o cuando ocurra una señal de divergencia alcista. (Los mejores monederos para Bitcoin)

A continuación, puede ver un ejemplo del indicador de índice de flujo de dinero que se muestra debajo de la acción del precio. Observe cómo la acción del precio muestra tendencias de reversión o vuelta cada vez que el índice de flujo de dinero alcanza un nivel extremo.

Fórmula del índice de flujo de dinero

Examinemos la fórmula y el cálculo del índice de flujo de dinero un poco más de cerca.

Primero, necesitaremos calcular el precio típico para un período. Esto se hace usando la siguiente fórmula.

Precio típico = (Alto + Bajo + Cierre) / 3

Entonces, si el precio típico de hoy, por ejemplo, es mayor que el de ayer, esto nos dice que hay un flujo de dinero positivo. E inversamente, si el precio típico de hoy es menor que el de ayer, esto nos dice que hay un flujo de dinero negativo.

A continuación, querremos calcular el flujo de dinero bruto. Esto se puede hacer usando la siguiente fórmula.

Flujo de dinero bruto = precio típico x volumen

Luego, pasaremos a calcular la proporción monetaria utilizando la fórmula a continuación.

Relación de flujo de dinero = (flujo de dinero positivo de 14 períodos) / (flujo de dinero negativo de 14 períodos)

Finalmente, podemos calcular el índice de flujo de dinero de la siguiente manera:

Índice de flujo de dinero = 100 - 100 / (1 + Relación de flujo de dinero)

Aunque este cálculo para el índice de flujo de dinero puede ser un poco confuso de entender, es importante tratar de comprender el funcionamiento interno del indicador para poder comprender completamente lo que nos dice. Afortunadamente, el cálculo en sí se realizará rápidamente utilizando la plataforma de trading que elija.

Señales de trading del indicador money flow index

A estas alturas, debería tener una idea bastante clara de qué es el indicador del índice de flujo de dinero y cómo se calcula. Ahora, pasaremos a discutir las principales señales comerciales que se pueden derivar de la IMF. Como mencionamos anteriormente, los dos tipos principales de señales proporcionados por el indicador de índice de flujo de dinero incluyen una señal de negociación de sobrecompra/sobreventa y una señal de negociación de divergencia alcista/divergencia bajista. Ilustremos ahora más estas diversas señales de las IMF. (El Yuan Digital estatal de China y sus efectos en los mercados)

Como regla general, una condición de sobrecompra ocurre dentro de la IMF cuando alcanza un nivel de 80 o más. Cuando existe tal condición, los traders deben buscar oportunidades para vender en corto en el mercado con la expectativa de precios más bajos. De manera similar, en condición de sobreventa cuando la IMF alcanza un nivel de 20 o menos. Cuando existe tal condición, los traders deben buscar oportunidades para comprar en el mercado con la expectativa de precios más altos. (Los 3 peores momentos para operar)

Algunos traders prefieren utilizar el umbral de 90 para el nivel de sobrecompra y el umbral de 10 para el nivel de sobreventa. Aunque esto es aceptable, muchas veces el mercado no alcanzará estos niveles extremos antes de una reversión. Como tal, los umbrales 80/20 generalmente proporcionan un mejor mecanismo de sincronización en la mayoría de los mercados.

Sin embargo, estas señales de sobrecompra y sobreventa funcionan mejor cuando el mercado se negocia dentro de un rango bien reconocido o dentro de un contexto de mercado con tendencia leve. Los operadores deben tener cuidado de utilizar la señal de sobrecompra y sobreventa de las IMF cuando el mercado se está acelerando en una dirección u otra o muestra fuertes tendencias direccionales. (Trucos para que su bróker, sea cual sea, no le engañe y se quede con su dinero)

A continuación, puede ver un ejemplo del indicador de índice de flujo de dinero de la IMF y las señales de sobrecompra y sobreventa correspondientes que ha generado.

Observe la primera lectura extrema del MFI, que es una señal de sobrecompra. Los precios se estaban moviendo al alza antes de la señal de sobrecompra de la IMF, y al tocar el umbral de 80, los precios comienzan a bajar inmediatamente, poniendo fin al movimiento de precios alcista a corto plazo. La segunda señal extrema de MFI es una señal de sobreventa. Tome nota de la acción del precio inmediatamente después de esta condición de sobreventa. Específicamente, la tendencia bajista se revierte a medida que los precios comienzan a subir. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Observe la primera lectura extrema del MFI, que es una señal de sobrecompra. Los precios se estaban moviendo al alza antes de la señal de sobrecompra de la IMF, y al tocar el umbral de 80, los precios comienzan a bajar inmediatamente, poniendo fin al movimiento de precios alcista a corto plazo. La segunda señal extrema de MFI es una señal de sobreventa. Tome nota de la acción del precio inmediatamente después de esta condición de sobreventa. Específicamente, la tendencia bajista se revierte a medida que los precios comienzan a subir. (5 Grandes recomendaciones para tener éxito en el trading de un trader institucional)

Veamos ahora el segundo tipo de señal de trading que podemos obtener utilizando el indicador MFI. El indicador MFI puede brindarnos la oportunidad de ir en corto en el mercado cuando podemos detectar un patrón de divergencia bajista, o la oportunidad de ir en largo en el mercado cuando podemos detectar un patrón de divergencia alcista. Recuerde, dentro del contexto del indicador MFI, se produce una divergencia bajista cuando el precio está alcanzando máximos más altos, mientras que el indicador MFI no confirma esta acción del precio y, en cambio, alcanza máximos más bajos. (Cómo reducir las operaciones perdedoras)

De manera similar, se produce una divergencia alcista cuando el precio está bajando mínimos, mientras que el indicador MFI no confirma esta acción del precio y, en cambio, alcanza mínimos más altos. Los operadores pueden utilizar una serie de indicadores de impulso diferentes para detectar señales de divergencia alcistas y bajistas. Sin embargo, el indicador MFI es particularmente adecuado para detectar patrones de divergencia de alta probabilidad en el gráfico de precios. Como tal, es una herramienta preferida por muchos traders de gráficos más experimentados. (Guía completa para invertir en Bitcoin Cash)

A continuación, puede ver un gráfico de precios que ilustra una señal de divergencia del índice de flujo de dinero.

Observe cómo la acción del precio comienza creando una tendencia alcista con máximos mayores. Podemos ver una clara oscilación alta, seguida de una posterior oscilación máxima, como lo muestra la línea de tendencia naranja dentro de la acción del precio. Durante el mismo tiempo, el indicador del índice MFI muestra un comportamiento no confirmatorio. Es decir, el indicador MFI está creando picos más bajos, creando una señal de divergencia bajista. (Si quiere ser un trader exitoso no olvide conocer los 4 principios para una negociación exitosa)

Estrategia de trading con el indicador MFI

Pasemos ahora a la creación de una estrategia de trading completa utilizando el oscilador de índice de flujo de dinero. Para mantener las cosas lo más simples posible, ilustraremos una estrategia comercial o de trading que utiliza algunos criterios muy básicos para ingresar y salir de las operaciones. Esta estrategia de índice de flujo de dinero utiliza dos componentes principales. La primera de las cuales es una condición de sobrecompra o sobreventa según lo presentado por el indicador MFI. La segunda condición que se incorporará a esta estrategia será la presencia de un patrón de vela de martillo para una señal de compra y un patrón de vela de estrella fugaz para una señal de venta. Esta es una estrategia de reversión que aprovecha los precios extremos a corto plazo. Establezcamos ahora las reglas exactas de la estrategia. (A partir de ahora sepa ¿Cómo colocar correctamente el Take-Profit?)

Para una entrada de compra, se deben cumplir las siguientes condiciones:

- El mercado no debe tener una tendencia fuerte y, en cambio, debe negociarse de una manera relativamente limitada o en rango.

- El indicador MFI debe registrar una lectura de 20 o menos.

- Dentro de las tres barras antes o después de que el indicador MFI registre una lectura de 20 o menos, debe aparecer un patrón de vela martillo (hammer) en el gráfico de precios.

- Una vez que se cumplan las condiciones anteriores, se colocará una orden de compra de mercado inmediatamente después de la finalización de la vela de martillo.

- El stop loss se colocará a una distancia equivalente a la mitad de la longitud total de la vela martillo.

- El objetivo o el punto de salida de la operación se medirá utilizando la longitud de toda la vela martillo. Más específicamente, el precio objetivo será el nivel equivalente a la altura de la vela martillo.

Para una entrada de venta, se deben cumplir las siguientes condiciones:

- El mercado no debe tener una tendencia fuerte y, en cambio, debe negociarse de una manera relativamente limitada o en rango.

- El indicador MFI debe registrar una lectura de 80 o más.

- Dentro de las tres barras antes o después de que el indicador MFI registre una lectura de 80 o más, debe aparecer un patrón de vela de estrella fugaz (shooting star) en el gráfico de precios.

- Una vez que se cumplan las condiciones anteriores, se colocará una orden de mercado para vender inmediatamente después de la finalización de la vela Shooting Star. El stop loss se colocará a una distancia equivalente a la mitad de la longitud total de la vela estrella fugaz.

- El objetivo o punto de salida en el comercio se medirá utilizando la longitud de toda la vela de estrella fugaz. Más específicamente, el precio objetivo será el nivel equivalente a la altura de la vela Shooting Star.

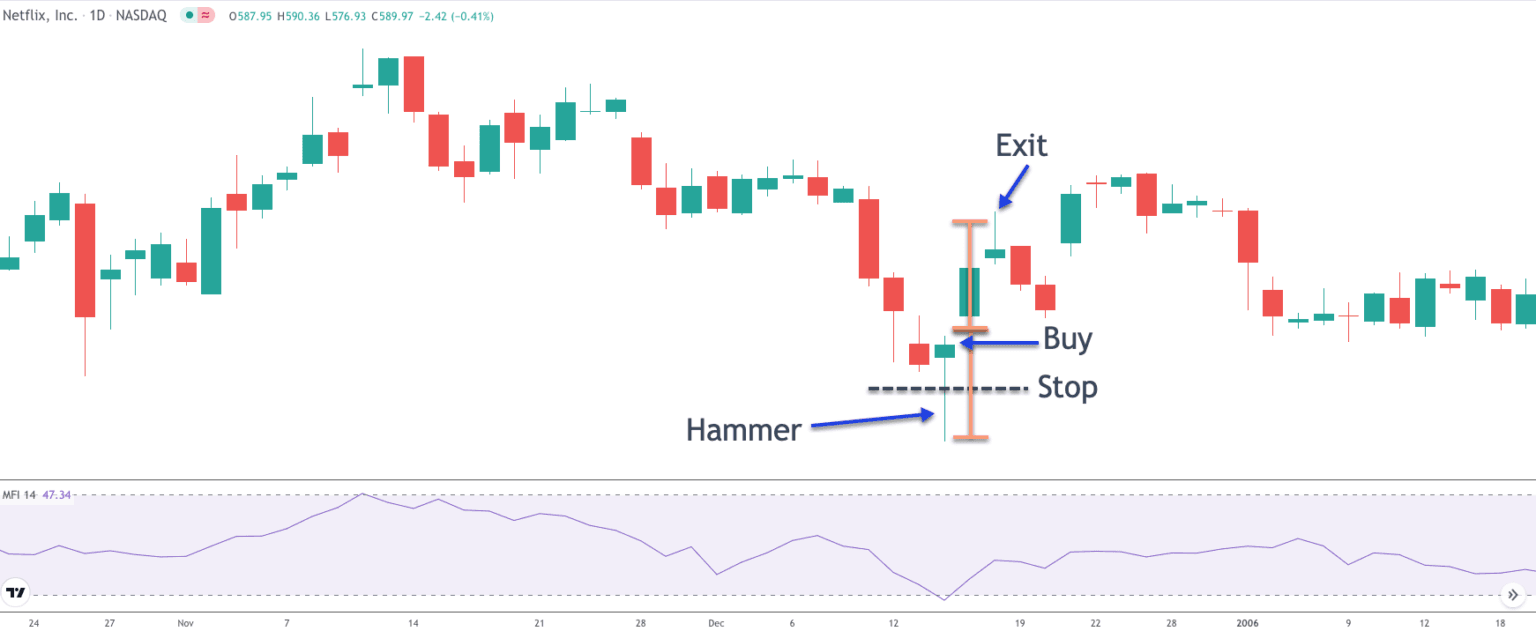

Ejemplo de la estrategia con el indicador MFI en Netflix

Ahora que nos hemos tomado el tiempo para explicar con detalle nuestra estrategia comercial con el indicador MFI como base, sigamos adelante e ilustremosla en un gráfico de precios. Para este ejemplo, usaremos el gráfico diario de Netflix, que se puede ver a continuación.

Como podemos ver, el precio de Netflix oscilaba hacia adelante y hacia atrás en un rango relativamente limitado. Como tal, se ha cumplido la primera condición para esta configuración. Es decir, podemos confirmar que el mercado no muestra una tendencia fuerte, sino que muestra un comportamiento de precios relativamente limitado.

Como podemos ver, el precio de Netflix oscilaba hacia adelante y hacia atrás en un rango relativamente limitado. Como tal, se ha cumplido la primera condición para esta configuración. Es decir, podemos confirmar que el mercado no muestra una tendencia fuerte, sino que muestra un comportamiento de precios relativamente limitado.

Hacia el lado derecho del gráfico, podemos ver que el indicador IMF de esta acción, que se muestra debajo de la acción del precio, se movía constantemente a la baja. Finalmente, registró una lectura que estaba por debajo del umbral de sobreventa de 20. Y así, con este hecho, se cumplió nuestra segunda condición para una compra.

Ahora debemos confirmar la presencia de una vela específica dentro de las tres barras de la lectura de sobreventa de la IMF. Tenga en cuenta que esto puede ser antes o después de que se registre la condición real de sobreventa de la IMF. Si miramos el gráfico de precios una vez más, podemos ver que una vela de martillo ocurrió al mismo tiempo que la lectura de sobreventa de la IMF, por lo que se ha cumplido nuestra tercera condición para una configuración de operación larga. (Conozca a Los 10 peores estafadores de la historia del mercado Forex)

Con todas las condiciones anteriores cumplidas ahora, colocaríamos una orden de mercado para comprar inmediatamente después de la finalización de la vela martillo. El stoploss se colocaría a una distancia que equivaldría a la mitad de la longitud de la vela del martillo.

La salida de toma de ganancias se establecería a una distancia equivalente a la longitud de la vela martillo. La longitud de la vela martillo se puede ver haciendo referencia al soporte inferior al lado de la vela de martillo. El paréntesis superior representa una relación uno a uno de la vela martillo proyectada hacia arriba, que serviría como punto de salida de toma de ganancias. (50 Señales de que estás en el camino correcto para llegar a ser un trader de Forex exitoso)

Observe que los precios suben inmediatamente después de la entrada de compra en esta operación. No corríamos peligro de que el precio nos detuviera, y pudimos salir con éxito de esta operación con una ganancia en dos días.

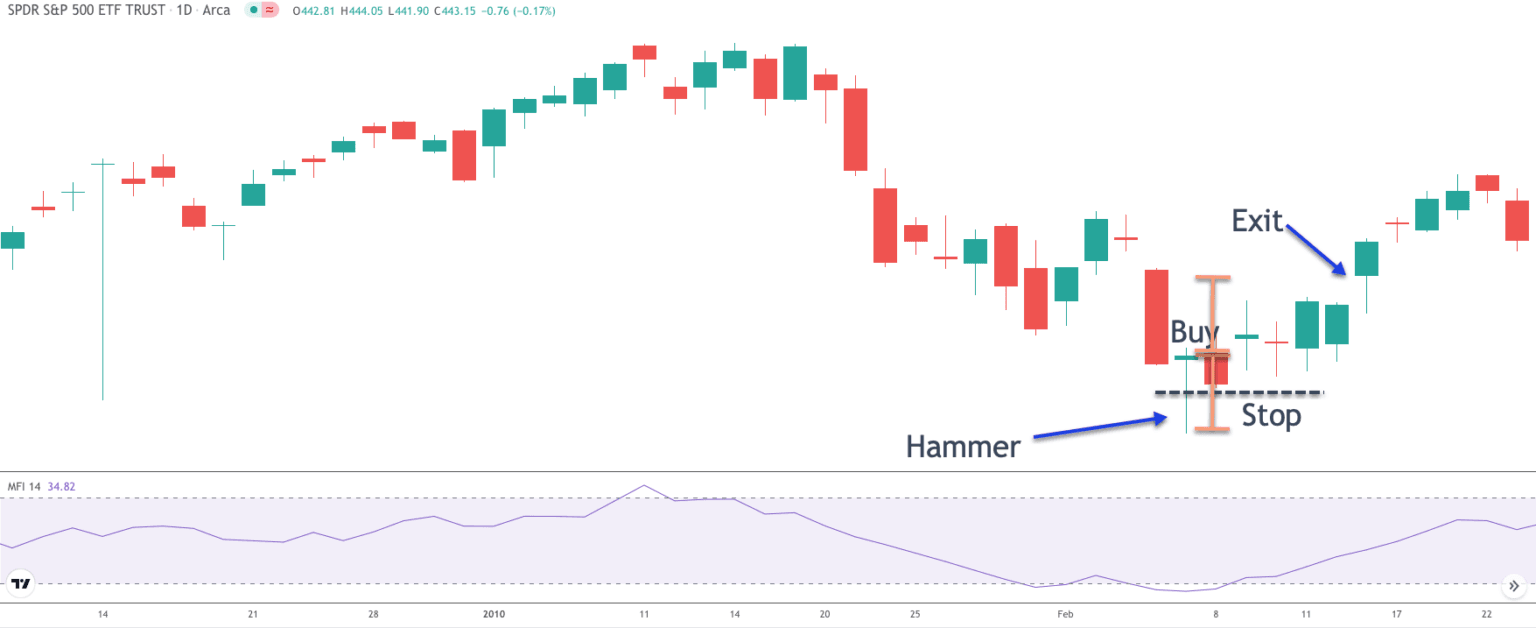

Ejemplo de estrategia de trading con MFI en el SPY

Vamos a mostrar ahora esta estrategia en el ETF de SPY. El ETF SPY es uno de los instrumentos más líquidos del mercado de valores y, debido a que es un ETF de índice de mercado amplio, es un excelente candidato para aplicar esta estrategia. De hecho, los ETFs generalmente se desempeñarán mejor con esta estrategia de reversión que las acciones individuales. Así que eso es algo que los traders e inversores deben tener en cuenta al emplear este sistema de IMF en el mercado. (Cómo añadir posiciones a una operación rentable para ganar más dinero)

En el gráfico de a continuación, puede ver el ETF de SPY que se muestra en el gráfico de precios diario. Encontrará el indicador técnico de MFI debajo de la acción del precio en el panel inferior. Comencemos a analizar este gráfico de precios para ver si podríamos tener una operación viable configurada.

Al observar la acción del precio, podemos ver que hubo un movimiento de precios bastante lento al alza, que fue seguido por un movimiento de precios más pronunciado a la baja. Como tal, no hay una tendencia clara y abrumadora en el mercado en este momento, y podemos decir que el mercado está operando de una manera bastante limitada hacia arriba y hacia abajo. Esto cumple con la condición inicial de esta estrategia ya que podemos confirmar que no existe una clara tendencia dominante en el mercado durante este tiempo. (10 estrategias de day trading para principiantes)

Al observar la acción del precio, podemos ver que hubo un movimiento de precios bastante lento al alza, que fue seguido por un movimiento de precios más pronunciado a la baja. Como tal, no hay una tendencia clara y abrumadora en el mercado en este momento, y podemos decir que el mercado está operando de una manera bastante limitada hacia arriba y hacia abajo. Esto cumple con la condición inicial de esta estrategia ya que podemos confirmar que no existe una clara tendencia dominante en el mercado durante este tiempo. (10 estrategias de day trading para principiantes)

Hacia el extremo derecho del gráfico de precios, podemos ver que a medida que los precios se movían hacia abajo, el indicador MFI también se movía hacia abajo con la acción del precio. Finalmente, el indicador MFI alcanzó un nivel por debajo del umbral de 20 antes de rebotar fuera de esa área. Poco después, el indicador MFI volvió a caer por debajo del umbral de 20, pero esta vez, después de dos velas después de la lectura de sobreventa de MFI, podemos ver que se formó una vela martillo en el gráfico de precios. Como tal, nos prepararíamos para comprar este mercado inmediatamente después del cierre de la vela martillo. (Cómo construir una estrategia intradiaria de trading para criptomonedas)

Puede ver dónde se produce esa entrada de compra consultando el gráfico de precios. También tome nota de la línea discontinua negra que representa el nivel de stoploss. Nuevamente, el nivel de stoploss se coloca en la marca de la mitad de la longitud de la vela de martillo. Aunque es un poco difícil de ver en este gráfico, el precio se movió a la baja después de nuestra entrada, pero logró mantenerse por encima de nuestro nivel de stoploss. La salida de la operación se activó seis días después de la formación y entrada de la vela de martillo. Nuevamente, la salida de esta estrategia se mide usando la longitud de la vela del martillo y se proyecta hacia arriba usando un movimiento medido uno a uno. (¿Cuál es el mejor oscilador técnico de Forex?)

Resumen

El indicador MFI es un excelente indicador de sincronización del mercado cuando se utiliza en el contexto de mercado adecuado. Es muy similar al indicador RSI, pero el indicador MFI también incorpora el volumen en su cálculo. Algunos traders creen que el indicador MFI es un oscilador más robusto y confiable en comparación con el RSI. Aunque no hay evidencia clara de eso, ciertamente vale la pena investigar más en los mercados en los que opera para ver si puede obtener mejores resultados utilizando el MFI en comparación con otros osciladores de impulso similares.